こんにちは、ナカハラです。

このところ、マンション価格が上がってしまい、ナカハラの物件購入のための借り入れの根拠としての目安である

全体価格からの賃貸想定表面利回り5%を目標として購入する!

というのが非常に難しくなってきています。

そもそもマンション自体が値上がりトレンドが続くのであれば、購入後→引き渡し→何年かの時間差における価格上昇(いわゆるキャピタルゲイン)だけでも十分に利益を稼ぐことができるというのはあるのですが、借り入れを前提としているナカハラとしては銀行が貸してくれるための返済の根拠というのが、いわゆる利回りでして、それが5%であればざっくり

利回り5%*20年で理論上は返済できる、これを30年融資で借りれば毎月家賃の3分の1は基本的に収入となる。

というのが金融機関への融資説明の根拠になります。

もちろん、毎月の金利や修繕積立金、固定資産税、そもそものマンション5%分の収入に対する税金などあるので、それほど甘くはないのですが、とにもかくにも5%という一つの目安を新築で達成できれば、仮に20年後に購入したマンションの価格が当時の買値より下がっていたとしても、差分でプラスであれば売却時に利益が出るという仕組みです。

新築の場合固定資産税は当初5年は約半額になりますし、最近の駅近タワーなどは値段が下がるどころか買ったときより上がっていることが多いので、購入20年後にうまく売れれば買った値段以上で売ることができる可能性があります。

さらに頭金を多めに入れて購入すれば、事実上の利回りはさらに上がることになり、仮に20%の頭金で残りを融資にて購入した場合の5%利回りの物件の事実上表面利回りは6%の利回りということになります。

最近の都心や郊外中心地のマンション利回りは3%台のものが非常に増えつつありますが、つい5年くらい前までの駅近郊外のマンションだと5%をかなり上回っていたものも多く、売却価格も買値を大幅に上回っていました。

ようするに、適当に駅前の良い物件を当時高いと思っても2割頭金で残金を借り入れして買っておけば、20年後全く同じ価格で売れたとして仮定すれば

表面上

5%÷20%=25%!(投資額に対する年間表面単利利益)

ということになります。

逆回りすると当然ですがマイナスがそれだけ膨らむことになり、相当危険ではありますので万人にはおすすめしませんが、ナカハラにとって為替差益や税金の決め事がわかりやすい新築不動産の購入というのは投資として非常に読みやすい商品と考えています。

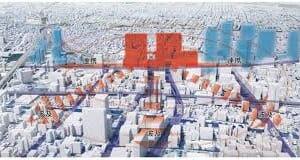

道路幅4mあるかないかとか、セットパックとか再建築不可物件など宅地建物取引士がないと厳しい一棟買いの投資方法などもありますが、市や県、国などの行政や鉄道会社、ショッピングセンターなど各種施設も巻き込んだ再開発の恩恵を受けられるうえに大手ゼネコン、大手デベロッパの建物を買って恩恵を潤沢に受けることができるのは、この方法しかナカハラには思いつきません、日本の大手企業がこぞって行った再開発が大失敗する確率はよく知りませんが、少なくとも負ける確率のほうが圧倒的に低いと考えます。

1990年前後にいわゆるバブル経済というのが弾けましたが、当時絶頂期の物件利回りは2%も行かない、何も特徴のない物件でも、駅からバスで20分以上かかる物件でも、都心を中心に億単位で取引されていました。

ナカハラはたとえ今回のマンション価格上昇がさらに進んだとしても表面利回りさえ確保できていれば、大やけどする確率は低いと考えています。

昨今の物件でリスクとして最大限に注意すべき点としては、高級物件の多くは埋め立てや谷底にあるものがとても多いということでしょうか。

現代は駅への距離が一番の価値という場所が日本は殆どなので、戦国時代と違って周辺のハザードマップ的に厳しい高級物件がとても多いというのが特徴です、大雨や台風、地震や火山の噴火などはこの原理として考えるととても危険な要素かもしれません。

表面利回りでの話を先ほどからしていますが、銀行の金利の変化についても大きなリスクといえます、バブル時代の金利は一時5%を超えていました、表面利回りが5%の話をしているのに、当時物件利回り2%で金利が5%などという物件が飛ぶように売れていたという時代が今となっては完全におかしいと知っていますが、もしも仮に当時同じ状況にナカハラがおかれていたら、多分新築マンション購入はしなかったとは思いますが、何をしたかは全く想像がつきません。

ただ、リーマンショックの時も多分弾けるような予感はしていたので、ナカハラもそろそろマイナス景気になった時用に売りでもうけるしくみを検討するのも良いかもしれません。

ちなみにいまの世界金融のファンダメンタルはナカハラは晴天だと考えています、未だ未だ買いだと考えています。

が、こんな話もありますので、ナカハラは今は踊り場だと言っておきたいと思います、良いマンションは買いっていう意味です。

「ポスト黒田」REITに緊張 海外勢、緩和持続に疑念

2022年6月30日 日経新聞

国内REIT(不動産投資信託)の最大の買い手だった海外勢が投資を手控え始めた。来春の「ポスト黒田」を見据えれば、日銀の大規模緩和は続けられないとの見方を強めているためだ。米REITの急落にあるように、投資資金の約半分を借り入れで賄うREITは金利上昇に弱い。地銀も膨らむ一方の外債損失の穴埋めに追われ、買い手不在が現実味を帯びている。

「円安が政治問題となるなか、日銀が長短金利操作(イールドカーブコントロール=YCC)の修正に動くのは時間の問題では」。まさに金融政策決定会合が開かれていた6月16~17日。シンガポールで海外投資家と面談を重ねていたモルガン・スタンレーMUFG証券の竹村淳郎アナリストは、こんな問いを繰り返し浴びせられた。

日銀は緩和維持を決めたが、竹村氏が帰国後に改めて連絡をとっても「これを好感して買い増そう、といった話は出なかった」という。

海外投資家の変調にREIT市場は身構える。東京証券取引所によると2月時点で国内上場REITの26%を保有し、売買高に占める割合は7割弱にも及ぶ。2021年通年では2600億円を買い越していた。

-2.jpg)

金利が上がると普通は銀行は儲かりますしね、、コロナ過でも大っぴらには言えない感じでしたが、各種金融機関は国の施策でリスクなく融資ができてウハウハでしたからね。

コロナ蔓延当時の金融機関は行くと顔はご愁傷様みたいな顔をして、心は笑いが止まらなかったようですね、従業員はテレワークでみんな優雅に自宅作業でも融資の依頼は千客万来てことで、、大手って本当に素敵ですね、ナカハラもぜひ仲間入りしたいです。

大手銀5行、外債含み損1.7兆円 好決算も金利上昇響く

2022年5月16日 日経新聞

日本の5大銀行グループの2022年3月期決算が16日、出そろった。新型コロナウイルス下で企業活動の再開に伴う資金需要が寄与し、連結純利益の合計は前の期比31%増の2兆6470億円となり4社が増益だった。ただ金利上昇で3月末時点の外債含み損は1兆7500億円以上に膨らんだ。金利の先高観は強く、外債含み損が業績を下押しするリスクもある。

マンション購入も寄らば大樹だと断言します、さすれば購入失敗は限りなく減るでしょう。

記事にコメントする